Die amerikanische Notenbank hat in ihren Prognosen die Stärke der US-Wirtschaft schon verschiedentlich überschätzt, wie Stefan Gerlach in seinem exklusiven Essay für finews.first feststellt.

Dieser Beitrag erscheint in der Rubrik finews.first. Darin nehmen renommierte Autorinnen und Autoren wöchentlich Stellung zu Wirtschafts- und Finanzthemen. Dabei äussern sie ihre eigene Meinung. Die Texte erscheinen auf Deutsch und Englisch. finews.first läuft in Zusammenarbeit mit der Genfer Bank Pictet & Cie. Die Auswahl und Verantwortung der Beiträge liegt jedoch bei finews.ch.

Wie stark und wie schnell die amerikanische Notenbank (Federal Reserve, Fed) die Zinsen erhöht, hängt mehrheitlich von der Entwicklung der Weltwirtschaft ab. Dieser Beitrag analysiert die öffentlichen Aussagen der Fed und zeigt gleichzeitig, wie die Erwartungen in Bezug auf die amerikanische Geldpolitik laufend verändert wurden, weil die Währungshüter die Stärke der US-Wirtschaft wiederholt überschätzten.

Darüber hinaus zeigt dieser Essay auch, wie die Fed ihre Einschätzungen in Bezug auf die langfristige Entwicklung der Federal Funds Rate, die über die Jahre um rund 100 Basispunkte gesunken ist.

Weil eine rasche Festigung der US-Geldpolitik die Risiken eines steigenden Dollar und sinkender Aktien- und Obligationenpreise in den USA und anderswo erhöht, versuchen die Anleger verständlicherweise, sich eine Meinung darüber zu verschaffen, wie sich die US-Zinsen entwickeln werden.

«Es ist nützlich, einen Eindruck zu haben, wie die Fachleute innerhalb der Fed denken»

Eine Quelle dafür sind die Referate von Fed-Vertretern. Leider ist es nicht immer klar, wie diese interpretiert werden sollen. Eine andere Quelle sind die quartalsweise erscheindenden «dot plots», die die Einschätzungen der Mitglieder des Federal Open Market Committee (Offenmarkt-Aausschusses) widergeben; diese Experten äussern sich jeweils dahingehend, welche Zinssätze nötig wären, damit die Fed ihre Ziele erreichen kann.

Die Informationen aus den «dot plots» lassen sich bis auf das Ende dieses Jahres und auf die nächsten zwei anwenden, und auf «längere Sicht». Man kann dieses «plots» also dahingehend interpretieren, wie sich die Zinsentwicklung, nach Ansicht der Mitglieder des Offenmarkt-Ausschusses) entwickeln sollten.

Natürlich gibt es aber keinen Grund dafür, dass sich die Zinssätze so entwickeln sollten, wie es der Offenmarkt-Ausschuss gerne sähe, den auch dieses Gremium kann sich in Bezug auf die wirtschaftlichen und finanzpolitischen Rahmenbedingungen täuschen. Trotzdem ist es nützlich, einen gewissen Eindruck zu haben, wie die Fachleute innerhalb der Fed denken.

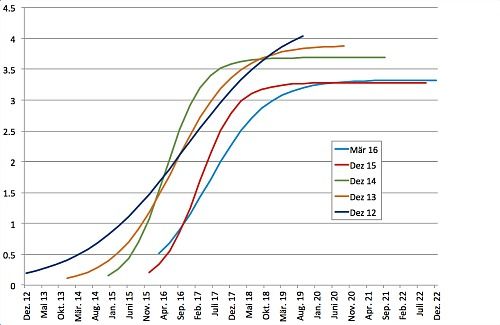

Die nachstehenden Zahlen und Fakten analysieren die Entscheide des Offenmarkt-Ausschusses jeweils im Dezember in den Jahren 2012, 2013 und 2015 sowie im März 2015. Die Erkenntnisse daraus sind verblüffend.

Im Dezember 2012 ging die Fed davon aus, dass die Zinssätze 50 Basispunkte nach neun Quartalen erreichen würden. Sie würden dann rasch ansteigen und nach sieben Jahren etwas mehr als 4 Prozent erreichen, was die «langfristige Annahme» in ihren Analysen ist, und danach sich bei 4,25 Prozent stabilisieren würden. Diese Einschätzung korrespondiert überraschend stark mit der Einschätzung von vor der Finanzkrise, wonach mit einem Inflationsziel von 2 Prozent die US-Zinssätze bei durchschnittlich 4 Prozent liegen würden.

«Da veränderte sich die Situation markant»

Im Dezember 2013 allerdings, nach dem «Taper Tantrum» vom Mai 2013, als Fed-Präsident Ben Bernanke erstmals die Idee ins Spiel brachte, das Wachstum der Notenbank-Bilanz eher zu begrenzen, veränderte sich die Situation markant. Die Mitglieder des Offenmarkt-Ausschusses hielten es von nun an für sinnvoll, wenn die Zinsen rascher steigen würden als vorher und leicht unter 4 Prozent plafonierten, also etwas tiefer als vorher.

Im Dezember 2014 wiederum gingen die Mitglieder des Offenmarkt-Ausschusses von stark steigenden Zinsen als vorher aus. Darüber hinaus erwarteten sie, dass die US-Sätze sich leicht über 3,5 Prozent stabilisieren würden, also 0,5 Prozentpunkte unter dem Niveau, das sie zwei Jahre zuvor noch angenommen hatten.

Im Dezember 2015, als der Offenmarkt-Ausschuss die Zinsen tatsächlich erhöhte, hielten die Mitglieder die gleiche Zinsentwicklung wie ein Jahr zuvor für angemessen, ausser, dass der Zinsanstieg sich um etwa vier Quartale verzögern würde. Und sie gingen auch davon aus, dass der Anstieg etwas unter 3,5 Prozent zu einem Halt kommen würde.

Im März 2016 schliesslich, nach den Verwerfungen an den Finanzmärkten Anfang Jahr, fanden die Mitglieder des Offenmarkt-Ausschusses, dass die Zinsen gradueller erhöht werden sollten als noch im Dezember 2015. Sie hielt es auch für angemessen, dass der Zinssatz, ähnlich wie im Dezembe 2015, sich um die 3,3 Prozent stabilisieren würde.

«Dies lässt darauf schliessen, dass die Renditen im US-Obligationenmarkt tiefer sein werden»

Welche nützlichen Informationen lassen sich aus diesen Zinskurven ziehen?

Erstens, der Graph zeigt, wie der Offenmarkt-Ausschuss die wirtschaftlichen Rahmenbedingungen wiederholt falsch interpretiert hat, und deshalb seine Zinserhöhungs-Politik hinausschieben musste. Obschon dies in den Medien bereits ausgiebig kommentiert worden ist, geht die Fed weiterhin davon aus, dass sie ihre Zinssätze rasch erhöhen muss. Beispielsweise geht sie davon aus, dass der Zins Ende des nächsten Jahres bei 2,25 Prozent liegen wird, was allerdings unwahrscheinlich erscheint. Eher sind weitere Verzögerungen zu erwarten.

Zweitens zeigt der Graph, wie die Erwartungen des Offenmarkt-Ausschusses über eine längere Frist, nämlich zwischen 2012 und 2016, um fast ein Prozent abnahmen. Dies lässt darauf schliessen, dass die Renditen im amerikanischen Obligationenmarkt wesentlich tiefer sein werden, als dies historische Daten annehmen lassen.

Vor diesem Hintergrund ist es klar, dass die amerikanische Notenbank ihre Geldpolitik nach einer allfälligen Normalisierung wesentlich anders sehen wird als dies vorher der Fall war.

Der schwedisch-schweizerische Doppelbürger Stefan Gerlach ist seit Anfang Jahr Chefökonom der Tessiner BSI Bank. Vorher amtete er vier Jahre lang als einer von zwei stellvertretenden Gouverneure der Irischen Zentralbank. Ausserdem war er früher bei der Bank für Internationalen Zahlungsausgleich sowie als Chefökonom für die Hong Kong Monetary Authority tätig.

Bisherige Texte von: Rudi Bogni, Adriano B. Lucatelli, Peter Kurer (zweimal), Oliver Berger, Rolf Banz, Dieter Ruloff, Samuel Gerber, Werner Vogt, Claude Baumann, Walter Wittmann, Alfred Mettler, Peter Hody, Robert Holzach, Thorsten Polleit, Craig Murray, David Zollinger, Arthur Bolliger und Beat Kappeler und Chris Rowe.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.56%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.53%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.25%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.12%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.54%